Dra. Alfiana, M.M., Dosen Fakultas Bisnis dan Manajemen Universitas Widyatama

Krisis yang terjadi di Yunani telah berlangsung lama, salah satunya adalah beban hutang yang sangat besar sehingga membuat negara ini sulit mengumpulkan uang yang dibutuhkan untuk melakukan pembayaran utang. Negara ini tidak mampu menyelamatkan kondisi finansialnya yang menyebabkan kebangkrutan setelah kegagalan membayar hutangnya kepada Dana Moneter Internasional (IMF) pada waktu yang ditentukan. Hal ini menjadikannya sebagai negara maju pertama yang gagal membayar hutang dan hidup dari uang pinjaman untuk sementara waktu. Kebangkrutan negara Yunani mempunyai dampak langsung maupun tidak langsung bagi negara lainnya, dan banyak pihak sehingga perlu diantisipasi dampaknya bagi pihak lain sekecil mungkin.

Berbagai kajian tentang kebangkrutan telah dilakukan, begitu juga metode yang digunakan. Namun pada beberapa kajian banyak istilah dengan maksud yang sama telah digunakan dan dipertukarkan sehingga menimbulkan kebingungan. Selama ini teori kebangkrutan dibentuk berdasarkan kajian kajian empiris namun beberapa peneliti mulai mengembangkan berdasarkan kajian teoritis.

TEORI KEBANGKRUTAN

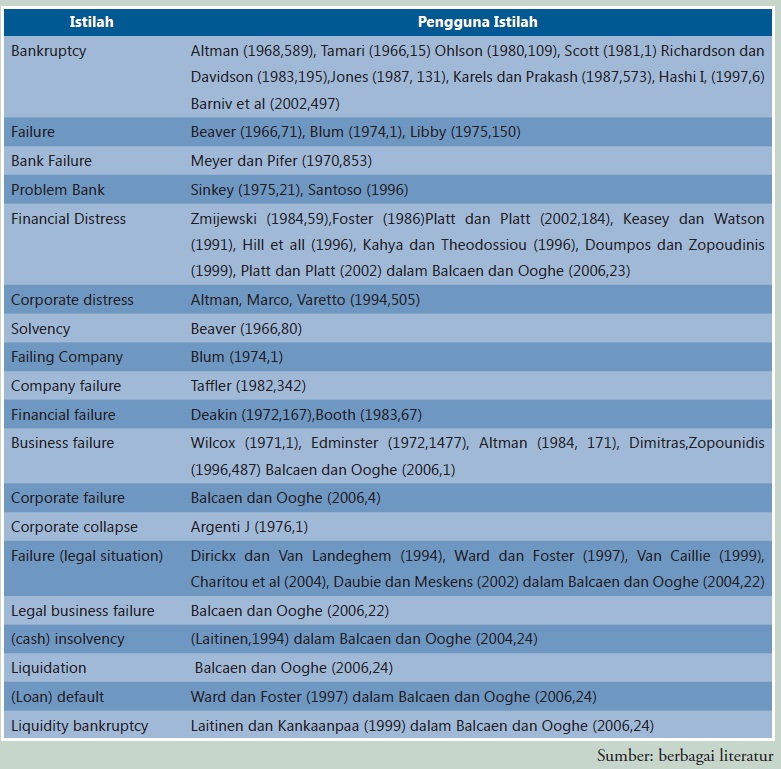

Dalam kajian tentang kebangkrutan, banyak istilah yang sering digunakan dan dipertukarkan namum mempunyai arti yang sama. Hal ini dan sesuai dengan pendapat Balcaen dan Ooghe (2006, 21&49) bahwa corporare failure/ business failure belum didefinisikan dengan baik dan jelas.

Karels dan Prakash (1987,575) mengemukakan istilah umum kebangkrutan menggambarkan perusahaan yang mengalami kesulitan keuangan. Beberapa penulis mengemukakan istilah failed yang dapat dipertukarkan dengan bankruptcy. Bangkrut adalah proses yang dimulai dari masalah keuangan dan disempurkanan secara hukum. Blum (1974,1)) mengemukakan kebangkrutan dengan istilah failure dan mendefinisikannya sebagai kejadian kejadian yang menunjukan ketidakmampuan untuk membayar hutangnya pada saat jatuh tempo, yang menyebabkan perusahaan mengalami kebangkrutan atau menyebabkan terjadinya perjanjian eksplisit dengan kreditor untuk menutupi hutang. Deakin (1972) menggunakan istilah Failure dan mendefinisikan kebangkrutan sebagai perusahaan yang mengalami kebangkrutan, insolvensi atau dilikuidasi untuk kepentingan kreditor. Foster (1986) menggunakan istilah Bankruptcy dalam kebangkrutan dan mendefinisikan sebagai suatu kejadian hukum yang sangat dipengaruhi oleh tindakan para banker dan kreditor. (Karels dan Prakash (1987,576). Tabel memuat istilah lain dari kebangkrutan.

Tabel

Istilah Lain Kebangkrutan yang Sering Digunakan dan Dipertukarkan

Kajian yang dipublikasikan 1930-1965 menggunakan istilah failing firms atau business failure tapi tidak spesifik secara istilah hukum bahwa itu adalah perusahaan perusahaan yang bangkrut atau berkinerja rendah dibandingkan perusahaan perusahaan yang sukses (Bellovary, Giacomino, Akers, 2007, 2 , Lim dan Jessica,2012,71) dan sesuai dengan kajian Bellovary, Giacomino, Akers,

(2007) kajian tidak spesial menunjuk istilah

Bankcruptcy prediction tapi hasilnya signifikan untuk mengembangkan model prediksi kebangkrutan. (Lim dan Jessica ,2012,71). penelitian tentang kebangkrutan dimulai pada 1930 dimana Bureau of Business Research (BBR) mempublikasikan hasil kajian tentang rasio rasio kegagalan perusahaan industri menggunakan 24 rasio pada 29 perusahaan.

FitzPatrick (1932) membandingkan 13 rasio dari perusahaan yang gagal dan sukses. Smith dan Winakor (1935) menggunakan rasio pada 183 failed firm pada berbagai industri. Merwin (1942) mempublikasikan hasil kajiannya pada perusahaan manufaktur kecil yang sukses dan gagal. Chudson (1945) mengkaji pola struktur keuangan dan melaporkan bahwa tidak ada pola normal pada struktur keuangan secara umum dan hasilnya tidak spesifi menunjuk pada model prediksi kebangkrutan. Jackendoff (1962) membandingkan rasio perusahaan yang menguntungkan dan tidak menguntungkan dimana ditemukan 2 rasio yang menentukan yaitu current ratio dan Net Working Capital to Total Assets. Penelitian ?penelitian ini menjadi landasan kerja studi tentang kebangkrutan selanjutnya.

Riset prediksi kebangkrutan modern dimulai oleh Beaver (1966,71) yang menggunakan istilah Failure dalam kebangkrutan, dan mendefinisikan sebagai ketidakmampuan perusahaan untuk membayar kewajiban keuangannya saat jatuh tempo atau secara operasional diartikan sebagai perusahaan yang mengalami kebangkrutan, kegagalan membayar bunga dan pokok obligasi, saldo negatif perkiraan bank, deviden saham prioritas yang tidak dibayar. Beaver (1966,71) mengemukakan istilah kebangkrutan dan penggunaan univariate model untuk pertama kalinya serta membangun model prediksi kegagalan korporat. Beaver membandingkan 30 rasio rasio pada 79 perusahaan gagal dan perusahaan tidak gagal pada 38 industri dan menemukan rasio rasio yang mempunyai ke- mampuan memperkirakan kemampuan memprediksi yang tinggi seperti rasio net income dan total debt (92% akurat), net income dan sales (91% akurat).net income dan net worth,, cash fl w dan total debt, cash fl w dan total assets(90% akurat). Menggunakan rasio rasio secara simultan mempunyai kemampuan prediksi yang lebih tinggi dibandingkan rasio secara sendiri sendiri. Penggunaan kajian univariate analysis Beaver (1966) diikuti antara lain oleh Pinches et al (1975), Chen dan Shimerda (1981) dalam Balcaen dan Ooghe (2006,70)

Altman (1968,589) menggunakan istilah bankruptcy dalam kebangkrutan yaitu perusahaan yang secara hukum bangkrut, baik ditempatkan dibawah perwalian atau telah dijamin haknya untuk direorganisasi dibawah National Bankrupcy Act. Altman mengkaji prediksi kebangkrutan dengan menggunakan multivariate discriminant analysis (MDA) yang menggembangkan 5 faktor untuk memprediksi kebangkrutan perusahaan manufaktur dan dikenal dengan Z-score model dengan keakuratan prediksi 95% setahun sebelum mengalami kebangkrutan/ kegagalan, 72%, 48%, 29% dan 36% keakuratan dua, tiga, empat dan lima tahun sebelum kebangkrutan. Model

Alman diikuti oleh peneliti lain diantaranya Altman et al (1977), Deakin (1972), Edmister (1972), Blum (1974), Deakin (1977), Taffler&

Tisshaw (1977), Van Frederikslust (1978), Dilderdeek (1979), Dambolena & Khoury (1980), Taffler (1982), Ooghe & Verbaere

(1982), Taffler (1983), Mischa (1984), Betts & Belhoul (1987), Gombola et al (1987), Gloubos

& Gramatikos (1988), Declerc et al (1991), Laitinen (1992), Lussier (1994), Altman et al (1995) dalam Balcaen dan Ooghe (2006,70).

Ohlson (1980,109) menggunakan istilah bankruptcy dalam kebangkrutan, dan seperti peneliti pendahulu dalam kajian kebangkrutan, Ohlson merupakan pionir dalam conditional probability models atau conditional logit model. (logit analysis). Penelitian ohlson diikuti oleh Zmijewski (1984), Swanson & tybout (1981), Zavgren (1983), Gentry et al (1985), Zavgren (1985), Keasey & Watson (1987), Peel &Peel (1987), Aziz et al(1988), Gloubos & Gramatikos (1988), Keasey & McGuiness (1990), Platt & Platt (1990), Ooghe et al (1993), Sheppard (1994), Lussier (1995), Mossman et al (1998), Charitou et al (2001), Charitou & trigeorgis (2002), Lizal (2002), Becchetti& Sierra (2003) dalam Balcaen dan Ooghe (2006,70).

Lin dan Jesicca (2012,69) mengemukakan kerangka teori kebangkrutan dari notional theory yang berasal dari persepsi rasio rasio keuangan sebagai indikator kesehatan perusahaan. Ketika indikator perusahaan dianggap baik akan diterima sebagai perusahaan yang sehat dan sebaliknya akan berisiko bangkrut bila indikator buruk. Ada tiga katagori indikator utama yaitu likuiditas, profitabilitas dan kesejahteraan. Cashflow theory menjelaskan kerangka kerja dari arus kas. Breaver (1966,80) mengemukakan bahwa perusahaan adalah seperti reservoir aset cair yang dipasok arus masuk dan terkuras oleh arus keluar. Reservoir berfungsi sebagai penyangga terhadap variasi dalam arus. Sehingga solvabilitas perusahaan adalah kemungkinan reservoir akan habis pada titik dimana perusahaan tidak akan mampu membayar kewajibannya pada saat jatuh tempo. Perusahaan dengan aliran kas positif dapat meningkatkan modalnya dan meminjam dari pasar modal namun bila aliran kas negatif tidak dapat karena ada risiko kegagalan. Oleh karena itu perusahaan dinyatakan bangkrut bila laba tahun berjalan atau aliran kas negatif atau kurang dibandingkan hutang, atau jumlah laba tahun yang berjalan kurang dan nilai ekuitas tanpapendapatantahunberjalanadalahnegative (Scott, 1981 dalam Lin dan Jessica, 2012,72). Model equitas Merton Theory mengemukakan bahwa call option pada asset dimana strike price adalah nilai dari kewajiban kewajiban. Formulasi Merton (1973) menyatakan bahwa hutang mempunyai jatuh tempo yang ambigu dan nilai

option dihitung dengan tanggal tunggal. Ketika nilai pasar asset turun dibawah tingkat tertentu, perusahaan akan default disisi lain equitas pemilik menjaga nilai sisa seperti equity option. Berdasarkan model Merton, masa depan asset perusahaan memiliki karakteristik distribusi probabilitas oleh nilai yang diharapkan dan standar deviasi. Jika standar penyimpangan nilai masa depan asset jauh dari titik standarnya, itu adalah jarak kegagalan dan semakin besar nilai perusahaan dan semakin kecil volatilitas, semakin rendah kemungkinan kegagalan. Gamblers Ruin digunakan Wilcox (1971) untuk mengembangkan kerangka kerja memprediksi risiko kegagalan dengan asumsi bahwa keuangan perusahaan didefi posisi kas disesuaikan atau likuidasi bersih setiap saat. Model ini melihat waktunya bangkrut berdasarkan arus masuk dan arus keluar sumber daya yang likuid. Nilai ekuitas adalah cadangan dan arus kas masuk maupun keluar akan mempengaruhi cadangan ini. Kebangkrutan terjadi jika cadangan habis. Scott (1981) mengembukakan bahwa jika aliran kas berjalan mampu memprediksi posisi keuangan perusahaan, maka arus kas masa lalu dan sekarang harus dapat menentukan dan memprediksi kegagalan perusahaan. Wilcox mengatur model dimana arus kas positif atau negatif dan cadangan adalah nilai buku ekuitas. Kemudian menghitung probabilitas kegagalan yang diberikan arus kas. Jarak kegagalan dalam teori ini adalah jumlah nilai buku dan arus kas yang diharapkan dibagi dengan volatilitas arus kas.

PENUTUP

Kajian tentang kebangkrutan berbeda dengan teori keuangan lainnya yang dimulai dengan proposisi teoritis, kajian prediksi kebangkrutan mempunyai kerangka teoritis yang terbatas tetapi didorong oleh tes empiris dan eksplorasi model ekonometrika baru, ini menjadi alasan begitu banyak penelitian kebangkrutan yang berfokus pada model statistik. Dimulai dari menentukan apakah suatu perusahaan mempunyai kemungkinan untuk bangkrut atau kesehatan keuangan mereka memburuk namun kebanyakan model prediksi kepailitan hanya bisa mengklasifikasikan perusahaan sebagai bangkrut atau tidak bangrut tapi tidak dapat menjelaskan alasan suatu perusahaan menuju kebangkrutan atau mengapa beberapa rasio lebih efektif dalam memprediksi kebangkrutan dari pada yang lain. Pada dasarnya penelitian prediksi kebangkrutan tidak memiliki kerangka kerja teoritis yang kuat tetapi didorong oleh pengujian empiris dan eksplorasi model ekonometrika baru. (Lim dan Jessica,2012,69)

Alfiana, dosen Universitas Widyatama/UTama, kandidat doktor E-mail: [email protected]

Dra. Alfiana, M.M., Dosen Fakultas Bisnis dan Manajemen Universitas Widyatama

Krisis yang terjadi di Yunani telah berlangsung lama, salah satunya adalah beban hutang yang sangat besar sehingga membuat negara ini sulit mengumpulkan uang yang dibutuhkan untuk melakukan pembayaran utang. Negara ini tidak mampu menyelamatkan kondisi finansialnya yang menyebabkan kebangkrutan setelah kegagalan membayar hutangnya kepada Dana Moneter Internasional (IMF) pada waktu yang ditentukan. Hal ini menjadikannya sebagai negara maju pertama yang gagal membayar hutang dan hidup dari uang pinjaman untuk sementara waktu. Kebangkrutan negara Yunani mempunyai dampak langsung maupun tidak langsung bagi negara lainnya, dan banyak pihak sehingga perlu diantisipasi dampaknya bagi pihak lain sekecil mungkin.

Berbagai kajian tentang kebangkrutan telah dilakukan, begitu juga metode yang digunakan. Namun pada beberapa kajian banyak istilah dengan maksud yang sama telah digunakan dan dipertukarkan sehingga menimbulkan kebingungan. Selama ini teori kebangkrutan dibentuk berdasarkan kajian kajian empiris namun beberapa peneliti mulai mengembangkan berdasarkan kajian teoritis.

TEORI KEBANGKRUTAN

Dalam kajian tentang kebangkrutan, banyak istilah yang sering digunakan dan dipertukarkan namum mempunyai arti yang sama. Hal ini dan sesuai dengan pendapat Balcaen dan Ooghe (2006, 21&49) bahwa corporare failure/ business failure belum didefinisikan dengan baik dan jelas.

Karels dan Prakash (1987,575) mengemukakan istilah umum kebangkrutan menggambarkan perusahaan yang mengalami kesulitan keuangan. Beberapa penulis mengemukakan istilah failed yang dapat dipertukarkan dengan bankruptcy. Bangkrut adalah proses yang dimulai dari masalah keuangan dan disempurkanan secara hukum. Blum (1974,1)) mengemukakan kebangkrutan dengan istilah failure dan mendefinisikannya sebagai kejadian kejadian yang menunjukan ketidakmampuan untuk membayar hutangnya pada saat jatuh tempo, yang menyebabkan perusahaan mengalami kebangkrutan atau menyebabkan terjadinya perjanjian eksplisit dengan kreditor untuk menutupi hutang. Deakin (1972) menggunakan istilah Failure danmendefinisikan kebangkrutan sebagai perusahaan yang meng- alami kebangkrutan, insolvensi atau dilikuidasi untuk kepentingan kreditor. Foster (1986) menggunakan istilah Bankruptcy dalam kebangkrutan dan mendefinisikan sebagai suatu kejadian hukum yang sangat dipengaruhi oleh tindakan para banker dan kreditor. (Karels dan Prakash (1987,576). Tabel memuat istilah lain dari kebangkrutan.

Tabel

Istilah Lain Kebangkrutan yang Sering Digunakan dan Dipertukarkan

Tabel Istilah Lain Kebangkrutan yang Sering Digunakan dan Dipertukarkan

Kajian yang dipublikasikan 1930-1965

menggunakan istilah failing firms atau business failure tapi tidak spesifik secara istilah hukum bahwa itu adalah perusahaan perusahaan yang bangkrut atau berkinerja rendah dibandingkan perusahaan perusahaan yang sukses (Bellovary, Giacomino, Akers, 2007, 2 , Lim dan Jessica,2012,71) dan sesuai dengan kajian Bellovary, Giacomino, Akers,

(2007) kajian tidak spesial menunjuk istilah

Bankcruptcy prediction tapi hasilnya signifikan untuk mengembangkan model prediksi kebangkrutan. (Lim dan Jessica ,2012,71). penelitian tentang kebangkrutan dimulai pada 1930 dimana Bureau of Business Research (BBR) mempublikasikan hasil kajian tentang rasio rasio kegagalan perusahaan industri menggunakan 24 rasio pada 29 perusahaan.

FitzPatrick (1932) membandingkan 13 rasio dari perusahaan yang gagal dan sukses. Smith dan Winakor (1935) menggunakan rasio pada 183 failed firm pada berbagai industri. Merwin (1942) mempublikasikan hasil kajiannya pada perusahaan manufaktur kecil yang sukses dan gagal. Chudson (1945) mengkaji pola struktur keuangan dan melaporkan bahwa tidak ada pola normal pada struktur keuangan secara umum dan hasilnya tidak spesifi menunjuk pada model prediksi kebangkrutan. Jackendoff (1962) membandingkan rasio perusahaan yang menguntungkan dan tidak menguntungkan dimana ditemukan 2 rasio yang menentukan yaitu current ratio dan Net Working Capital to Total Assets. Penelitian ?penelitian ini menjadi landasan kerja studi tentang kebangkrutan selanjutnya.

Riset prediksi kebangrutan modern dimulai oleh Beaver (1966,71) yang menggunakan istilah Failure dalam kebangkrutan, dan mendefi sebagai ketidak mampuan perusahaan untuk membayar kewajiban keuangannya saat jatuh tempo atau secara operasional diartikan sebagai perusahaan yang mengalami kebangkrutan, kegagalan membayar bunga dan pokok obligasi, saldo negatif perkiraan bank, deviden saham prioritas yang tidak dibayar. Beaver (1966,71) mengemukakan istilah kebangkrutan dan penggunaan univariate model untuk pertama kalinya serta membangun model prediksi kegagalan korporat. Beaver membandingkan 30 rasio rasio pada 79 perusahaan gagal dan perusahaan tidak gagal pada 38 industri dan menemukan rasio rasio yang mempunyai ke- mampuan memperkirakan kemampuan memprediksi yang tinggi seperti rasio net income dan total debt (92% akurat), net income dan sales (91% akurat).net income dan net worth,, cash fl w dan total debt, cash fl w dan total assets(90% akurat). Menggunakan rasio rasio secara simultan mempunyai kemampuan prediksi yang lebih tinggi dibandingkan rasio secara sendiri sendiri. Penggunaan kajian univariate analysis Beaver (1966) diikuti antara lain oleh Pinches et al (1975), Chen dan Shimerda (1981) dalam Balcaen dan Ooghe (2006,70)

Altman (1968,589) menggunakan istilah bankruptcy dalam kebangkrutan yaitu perusahaan yang secara hukum bangkrut, baik ditempatkan dibawah perwalian atau telah dijamin haknya untuk direorganisasi dibawah National Bankrupcy Act. Altman mengkaji prediksi kebangkrutan dengan menggunakan multivariate discriminant analysis (MDA) yang menggembangkan 5 faktor untuk memprediksi kebangkrutan perusahaan manufaktur dan dikenal dengan Z-score model dengan keakuratan prediksi 95% setahun sebelum mengalami kebangkrutan/ kegagalan, 72%, 48%, 29% dan 36% keakuratan dua, tiga, empat dan lima tahun sebelum kebangkrutan. Model

Alman diikuti oleh peneliti lain diantaranya Altman et al (1977), Deakin (1972), Edmister (1972), Blum (1974), Deakin (1977), Taffler&

Tisshaw (1977), Van Frederikslust (1978), Dilderdeek (1979), Dambolena & Khoury (1980), Taffler (1982), Ooghe & Verbaere

(1982), Taffler (1983), Mischa (1984), Betts & Belhoul (1987), Gombola et al (1987), Gloubos

& Gramatikos (1988), Declerc et al (1991), Laitinen (1992), Lussier (1994), Altman et al (1995) dalam Balcaen dan Ooghe (2006,70).

Ohlson (1980,109) menggunakan istilah bankruptcy dalam kebangkrutan, dan seperti peneliti pendahulu dalam kajian kebangkrutan, Ohlson merupakan pionir dalam conditional probability models atau conditional logit model. (logit analysis). Penelitian ohlson diikuti oleh Zmijewski (1984), Swanson & tybout (1981), Zavgren (1983), Gentry et al (1985), Zavgren (1985), Keasey & Watson (1987), Peel &Peel (1987), Aziz et al(1988), Gloubos & Gramatikos (1988), Keasey & McGuiness (1990), Platt & Platt (1990), Ooghe et al (1993), Sheppard (1994), Lussier (1995), Mossman et al (1998), Charitou et al (2001), Charitou & trigeorgis (2002), Lizal (2002), Becchetti& Sierra (2003) dalam Balcaen dan Ooghe (2006,70).

Lin dan Jesicca (2012,69) mengemukakan kerangka teori kebangkrutan dari notional theory yang berasal dari persepsi rasio rasio keuangan sebagai indikator kesehatan perusahaan. Ketika indikator perusahaan dianggap baik akan diterima sebagai perusahaan yang sehat dan sebaliknya akan berisiko bangkrut bila indikator buruk. Ada tiga katagori indikator utama yaitu likuiditas, profitabilitas dan kesejahteraan. Cashflow theory menjelaskan kerangka kerja dari arus kas. Breaver (1966,80) mengemukakan bahwa perusahaan adalah seperti reservoir aset cair yang dipasok arus masuk dan terkuras oleh arus keluar. Reservoir berfungsi sebagai penyangga terhadap variasi dalam arus. Sehingga solvabilitas perusahaan adalah kemungkinan reservoir akan habis pada titik dimana perusahaan tidak akan mampu membayar kewajibannya pada saat jatuh tempo. Perusahaan dengan aliran kas positif dapat meningkatkan modalnya dan meminjam dari pasar modal namun bila aliran kas negatif tidak dapat karena ada risiko kegagalan. Oleh karena itu perusahaan dinyatakan bangkrut bila laba tahun berjalan atau aliran kas negatif atau kurang dibandingkan hutang, atau jumlah laba tahun yang berjalan kurang dan nilai ekuitas tanpapendapatantahunberjalanadalahnegative (Scott, 1981 dalam Lin dan Jessica, 2012,72). Model equitas Merton Theory mengemukakan bahwa call option pada asset dimana strike price adalah nilai dari kewajiban kewajiban. Formulasi Merton (1973) menyatakan bahwa hutang mempunyai jatuh tempo yang ambigu dan nilai

option dihitung dengan tanggal tunggal. Ketika nilai pasar asset turun dibawah tingkat tertentu, perusahaan akan default disisi lain equitas pemilik menjaga nilai sisa seperti equity option. Berdasarkan model Merton, masa depan asset perusahaan memiliki karakteristik distribusi probabilitas oleh nilai yang diharapkan dan standar deviasi. Jika standar penyimpangan nilai masa depan asset jauh dari titik standarnya, itu adalah jarak kegagalan dan semakin besar nilai perusahaan dan semakin kecil volatilitas, semakin rendah kemungkinan kegagalan. Gamblers Ruin digunakan Wilcox (1971) untuk mengembangkan kerangka kerja memprediksi risiko kegagalan dengan asumsi bahwa keuangan perusahaan didefi posisi kas disesuaikan atau likuidasi bersih setiap saat. Model ini melihat waktunya bangkrut berdasarkan arus masuk dan arus keluar sumber daya yang likuid. Nilai ekuitas adalah cadangan dan arus kas masuk maupun keluar akan mempengaruhi cadangan ini. Kebangkrutan terjadi jika cadangan habis. Scott (1981) mengembukakan bahwa jika aliran kas berjalan mampu memprediksi posisi keuangan perusahaan, maka arus kas masa lalu dan sekarang harus dapat menentukan dan memprediksi kegagalan perusahaan. Wilcox mengatur model dimana arus kas positif atau negatif dan cadangan adalah nilai buku ekuitas. Kemudian menghitung probabilitas kegagalan yang diberikan arus kas. Jarak kegagalan dalam teori ini adalah jumlah nilai buku dan arus kas yang diharapkan dibagi dengan volatilitas arus kas.

PENUTUP

Kajian tentang kebangkrutan berbeda dengan teori keuangan lainnya yang dimulai dengan proposisi teoritis, kajian prediksi kebangkrutan mempunyai kerangka teoritis yang terbatas tetapi didorong oleh tes empiris dan eksplorasi model ekonometrika baru, ini menjadi alasan begitu banyak penelitian kebangkrutan yang berfokus pada model statistik. Dimulai dari menentukan apakah suatu perusahaan mempunyai kemungkinan untuk bangkrut atau kesehatan keuangan mereka memburuk namun kebanyakan model prediksi kepailitan hanya bisa mengklasifikasikan perusahaan sebagai bangkrut atau tidak bangrut tapi tidak dapat menjelaskan alasan suatu perusahaan menuju kebangkrutan atau mengapa beberapa rasio lebih efektif dalam memprediksi kebangkrutan dari pada yang lain. Pada dasarnya penelitian prediksi kebangkrutan tidak memiliki kerangka kerja teoritis yang kuat tetapi didorong oleh pengujian empiris dan eksplorasi model ekonometrika baru. (Lim dan Jessica,2012,69)

Alfiana, dosen Universitas Widyatama/UTama, kandidat doktor E-mail: [email protected]